Akciová anketa: Experti nabádají k opatrnosti, trhy budou nervózní

23. 5. 2023

Akciové trhy jsou podle oslovených odborníků poměrně vysoko a každá špatná zpráva je může poslat rychle dolů. Dění na akciových trzích v květnu ovlivní jak začínající výsledková sezona, tak samozřejmě i rozhodování centrálních bank o úrokových sazbách. Makroekonomická data zatím dávají smíšené signály, od zpomalení růstu a poklesu hlavní inflace po stále nízkou nezaměstnanost a neklesající jádrovou inflaci, a tak lze předpokládat, že akciové trhy budou rozhodnutí centrálních bankéřů očekávat s velkou nejistotou a nervozitou. Experti proto investorům radí v následujících týdnech opatrnost.

Michal Semotan, portfolio manažer fondu J&T Opportunity CZK:

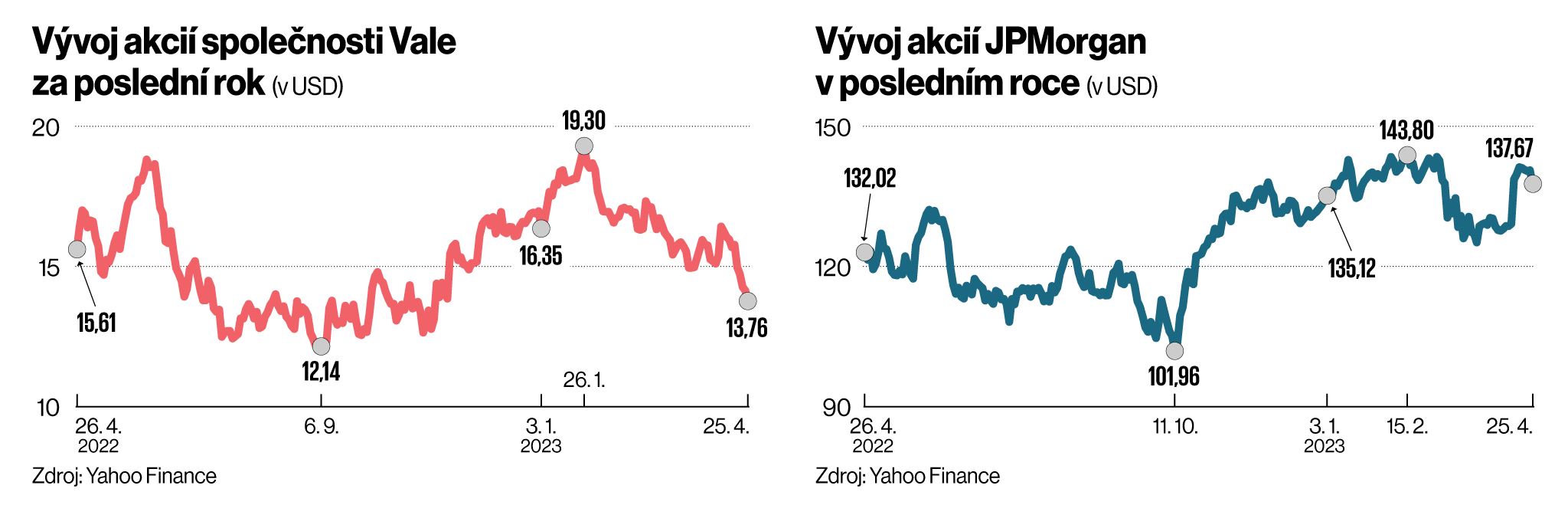

Snažili jsme se naše nákupy spíše minimalizovat, obecně nám akciové trhy nyní přijdou poměrně vysoko, a před námi je ještě trnitá a dlouhá cesta v boji s inflací. Asi i z obavy, jak to bude s reálnou ekonomikou, klesají komoditní tituly. Proto jsme si v tomto sektoru některé tituly přikoupili. Jde například o Freeport (těžař mědi) a Vale (železná ruda a nikl). A vidíme zde v budoucnosti prostor pro další růst. Odprodali jsme po růstu ceny akcie BNP Paribas a prostředky nasměrovali do domácího bankovního sektoru, konkrétně do Monety, když máme pocit, že tato banka je zajímavým aktivem pro některé velké hráče v České republice. Po navýšení kapitálu u cestovní kanceláře TUI jsme se vrátili do pozic také v tomto sektoru, kde vidíme prudké oživení v letošním roce a TUI získáním kapitálu vyjde výrazně posílena na další období, také cena díky emisi nových akcií výrazně poklesla, tak jsme se do této společnosti vrátili. Další vývoj na trzích v květnu určitě ovlivní skutečnost, že firmy začaly zveřejňovat své výsledky za první čtvrtletí letošního roku. Zároveň budou mít zasedání centrální banky, které zřejmě posunou ještě úrokové sazby nahoru, důležitý i zde bude jejich komentář s dalším výhledem. Já očekávám komentář, že tento posun sazeb směrem nahoru bude jeden z posledních. Celkově, jak jsem zmínil výše, jsou trhy poměrně vysoko, každé zaváhání ve výsledcích, špatné zprávy z bankovního sektoru mohou mít negativní dopad, a proto bych byl v následujících týdnech opatrný, zatím se do bezhlavých nákupů neženu.

Tomáš Pfeiler, portfolio manažer společnosti Cyrrus:

Přistoupil jsem k minimálnímu navýšení pozice v JPMorgan poté, co banka v prvním čtvrtletí reportovala nárůst depozit a zvedla výhled na čisté úrokové výnosy. Zároveň jsem kosmeticky navýšil pozice v některých big tech firmách. Nicméně obecně vnímám trhy jako drahé a očekávám určitou korekci. Tu by mohl spustit nárůst dluhopisových výnosů. Do kurzů vládních bondů se v neadekvátní míře promítá očekávání, že Fed do konce roku přistoupí ke dvojnásobnému snížení sazeb. Takový předpoklad však vnímáme jako nerealistický. Investoři postupně vystřízliví a dluhopisové výnosy se přecení směrem vzhůru a akciové trhy směrem dolů. Jinak platí, že se situace po odeznívání bankovního stresu pomalu vrací do normálu a do epicentra investorského zájmu se tak opět dostává inflace a úroková choreografie hlavních centrálních bank. Zasedání Fedu a ECB budou investoři napjatě sledovat. V případě Fedu se hraje o to, zda banka zvedne sazby o 25 bazických bodů a ukončí cyklus zvedání úroků, nebo naznačí, že by mohla ve zvyšování pokračovat i v červnu. Burziáni budou zkoumat i makrodata, která napovědí, zda ekonomická dynamika pod vlivem restriktivnější monetární politiky již ochabuje.

Martin Mašát, vedoucí investičního oddělení & ekonom Partners Invest:

Podle mě stále platí teze, že výběr jedné konkrétní „nejlepší“ akcie je natolik komplikovaný a muselo by se sejít mnoho náhodných, a navíc pozitivních proměnných, které by cenu dokázaly posunout nahoru, že podobné hrátky nemají smysl a rozhodně nevyváží podstupované riziko. Proto jdeme cestou diverzifikace, která v poslední době ukázala opět svoji sílu. Příkladem jsou evropské akcie – donedávna otloukánek investorů –, které vyjádřeny v české koruně přidaly za půl roku 25 procent, kdežto americké akcie – favorit mnoha analytiků – jsou dokonce níže než před šesti měsíci. Co se týče konkrétní akcie, tam má význam přemýšlet pouze o těch s určitou neefektivitou v ocenění a zářným příkladem je právě ČEZ, kde do hry vstupuje „deus ex machina“ ve formě české vlády či lovci dividend. A právě na ČEZ jsme realizovali zisky při úrovních nad 1200 korun za akcii. V květnu se na trzích můžeme těšit hlavně na zasedání Evropské centrální banky, amerického Fedu a České národní banky. Asi největší nuda bude u nás. Ostatní centrální banky stále řeší, kdy a na jakých úrovních ukončit cyklus zvyšování sazeb, aby se utlumila inflace a zároveň aby se příliš neutlumila ekonomika. Makroekonomická data bohužel dávají smíšené signály, od zpomalení růstu a poklesu hlavní inflace po stále nízkou nezaměstnanost a neklesající jádrovou inflaci. Není jim nyní co závidět a jak dluhopisové, tak akciové trhy budou v nejbližší době dost nervózní.

Bohumil Trampota, akciový analytik Komerční banky:

Stále sázím na ČEZ. Blížíme se dnu D, kdy bude zveřejněn návrh dividendy. Samotný ČEZ, myslím si, jasně indikoval 117 korun za akcii, což je horní hranice jeho současné dividendové politiky. To odpovídá hrubému výnosu přes 10 procent. Ale existuje ještě jedna „býčí“ neboli optimistická varianta. A tou je výplata celého loňského zisku, což by znamenalo dividendu kolem 145 korun a hrubý výnos 12,5 procenta. Ano, dividenda je určitě jedním z hlavních důvodů, proč předvedl ČEZ v posledních týdnech a měsících současnou rally. A to znamená, že je v ceně akcie, již alespoň z nějaké části, obsažena. Ale přesto odhaduji, že to bude pro investory pozitivní zpráva.

Anketní odpovědi nepředstavují investiční doporučení.

Zdroj: ekonom.cz