Akcie i dluhopisy svižně rostou. Kolik vydělaly podílové fondy?

17. 8. 2023

Vývoj podílových fondů pravidelně hodnotí Martin Mašát, investiční stratég skupiny Partners. Jak si vedly v červenci, jak za posledních dvanáct měsíců a jaká je jejich dlouhodobá výkonnost?

Červencový vývoj potvrdil pozitivní náladu na finančních trzích. Investoři z velké části věří, že růst sazeb je pomalu u konce a centrální banky začnou brzy uvolňovat své měnové politiky. Optimismu nezabránily ani horší ekonomická data z Německa či problémy v Číně.

Centrální banky v USA a Evropě sice opět zvýšily svoji základní sazbu o 0,25 % na 5,5 %, respektive 4,25 %, ale pozitivní náladu investorů to nezkazilo. Rostly jak ceny akcií, tak i českých státních dluhopisů, kterým pomáhal rychlý pokles inflace pod 10 procent.

Na sázky, že centrální banky jsou se svými základními sazbami blízko vrcholu, ukazují výnosové křivky dluhopisů, které jsou extrémně negativně skloněné. Jsou-li dlouhodobé výnosy níže než krátkodobé, tak investoři sázejí na rychlý pokles krátkých sazeb – nebo nástup recese, ovšem na ni to při současném silném trhu práce nevypadá.

Lepší růst v USA a pokles inflace směrem k třem procentům podpořil především růst amerických technologických akcií. Velice dobře si vedly i akciové trhy ve střední Evropě, kterým také pomáhal všeobecný optimismus.

Akciové fondy

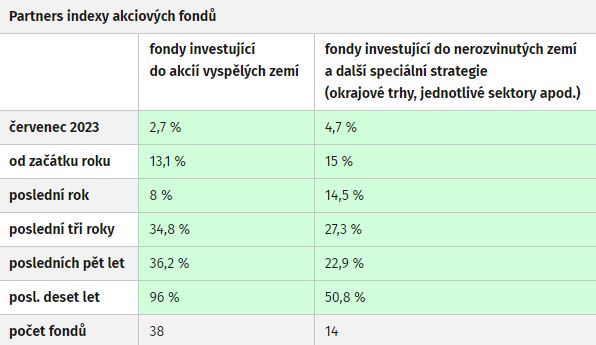

Partners index podílových fondů sleduje průměrnou výkonnost korunových fondů nabízených v České republice.

Fondy investující do akcií vyspělých zemí zaznamenaly za červenec průměrný výnos 2,7 %. Za posledních dvanáct měsíců jsou investoři v plusu v průměru o osm procent.

Speciálně zaměřené akciové fondy (investice do nerozvinutých zemí a dalších speciálních strategií, například na okrajové trhy, jednotlivé sektory a podobně) rostly v červenci o 4,7 %, za poslední rok jsou výš dokonce o 14,5 %. Důvodem lepšího červencového výkonu těchto fondů je prudké posílení technologických akcií a indexů ve střední Evropě.

Za pozitivní náladou a prudkým nárůstem cen akcií především za mořem stojí nad očekávaní dobrý růst HDP v USA za druhé čtvrtletí a pokles inflace ke třem procentům. Akciový investoři sázejí na brzký pokles úroků, a tedy v uvolnění měnové restrikce, která by přestala škrtit firemní zisky.

Na druhou stranu nelze zapomínat na rizika, která na investory číhají. V první řadě jsou to rychle se horšící makroekonomická čísla v Evropě a o především v Německu. Tato lokomotiva evropského kontinentu se zasekla a její růst se pohybuje na rozhraní recese.

Výsledkem byl horší vývoj evropských trhů v červenci oproti jiným regionům včetně střední a východní Evropy (CEE). Například české burze hodně pomohlo vyjádření vlády o možném kratším období pro využití „válečné“ daně na zisky ČEZu. Cena akcií ČEZu v reakci na tuto zprávu posílila o devět procent.

Dluhopisové fondy

Průměrná cena fondů se státními a kvalitními korporátními dluhopisy za červenec stoupla o 1,1 %. Za posledních dvanáct měsíců vzrostla o solidních 5,3 %. Pokles české inflace pod deset procent podpořil poptávku po dlouhodobých českých kvalitních dluhopisech, což zvýšilo jejich cenu. Nejen růst cen dluhopisů, ale i stávající úroveň sazeb nabízí nyní konzervativním investorům velice solidní, a navíc „bezrizikové“ výnosy kolem šesti až osmi procent za rok.

Rizikovější dluhopisy jsou více korelovány s vývojem akciových trhů – a protože akciové trhy rostly, mohly se snížit rizikové přirážky korporátních dluhopisů. Fondy rizikových dluhopisů proto zvýšily svoji hodnotu meziměsíčně o 1,4 %, meziročně jsou výše o 5,8 %.

Dluhopisové trhy si užívají nebývalých výnosů, které za několik posledních desítek let byly jen zřídka dostupné. Krátkodobé výnosy jsou dokonce mnohem výše než dlouhodobé, což vylepšuje výkonnost dluhopisových fondů, kterou konzervativní investoři nyní získávají.

Měnová restrikce centrální bank je nyní na extrémních úrovních. Americký FED dusí ekonomiku sazbou 5,5 %, evropská ECB 4,25 % a v České republice základní sazba dosahuje přísných 7 %.

Tyto úrovně mají v měnovém horizontu kolem roku, roku a půl určitě sílu utlumit úvěrovou aktivitu a následně ekonomický růst, což by mělo s jistotou omezit růst cen a tedy inflaci. Očekávání určitého útlumu či pokles inflace potvrzují nižší delší sazby než základní sazby centrálních bank, což by znamenalo snižování základní sazby už letos.

Česká národní banka na svém zasedání před několika dny sice nezměnila základní sazbu, ale potvrdila odhodlání snížit inflaci k dvouprocentnímu cíli. Guvernér Aleš Michl varoval investory, že jejich očekávání ohledně letošního snižování základní sazby je mimo realitu, což je v souladu i s naším očekáváním, kdy by k prvnímu snížení základní sazby mělo dojít až v příštím roce. Stále tak platí, že čím vyšší výnosy, tím lepší – a tím déle si současní konzervativní investoři užijí výrazného zhodnocení dluhopisových fondů.

Smíšené fondy

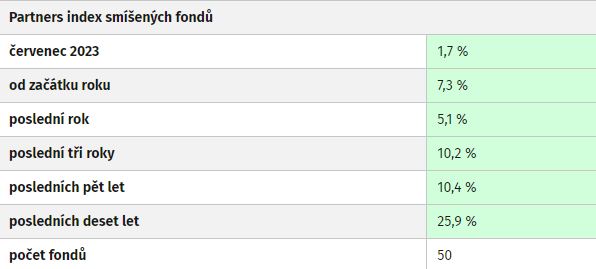

Protože rostly akciové i dluhopisové fondy, zaznamenaly pozitivní výkonnost také smíšené fondy. Jejich průměrná hodnota stoupla meziměsíčně o 1,7 %, meziročně jsou v plusu 5,1 %.

Zdroj: Peníze.cz